🎯 この級で得られること

- 「チャートを見ても、どう判断すればいいのか分からない…」

- 「自分に合ったやり方が分からない…」

そんな迷いを感じている方へ。

この級では、代表的なトレード戦略6種類を紹介し、それぞれの特徴を比較します。

「どの場面で、どんな判断軸を持てばいいのか」

「自分がどんな戦い方を目指していけばいいのか」

そんな方向性を見つける手がかりとなる級です。

🧭 この級の流れ

- 第1章:なぜ戦略が必要なのか?

- 第2章:代表的なトレード戦略6つ

- 第3章:それぞれの戦略を、チャート例で理解しよう

- 第4章:自分に合った戦略の見つけ方

第1章|なぜ戦略が必要なのか?

「なんとなく」で売買していませんか?

「そろそろ上がりそうだから買ってみる」

「この辺で利確しようかな…」

それでは、トレードのたびに判断がブレて、勝っても負けても「運任せ」になってしまいます。

戦略とは、「こういう場面では、こうする」という再現可能な判断パターンのこと。

戦略を持てば、感情に流されず、一定の判断基準を持てるようになります。

- 同じ状況で、同じ判断ができる

- 売買の振り返りができる

- 改善のサイクルが回り出す

つまり戦略とは、「経験を積み重ねるための土台」なのです。

第2章|代表的なトレード戦略6つ

トレードには、いくつかの代表的な戦略があります。

ここでは、実際によく使われている6種類を紹介します。

| 戦略 | 狙いどころ | 強み | 注意点 |

|---|---|---|---|

| トレンドフォロー | トレンドの流れに乗る | 大きな利幅を狙える | トレンド終了時の逆行リスク |

| ブレイクアウト | 節目を超えた直後 | 一気に動く場面を捉えやすい | 「だまし」に注意 |

| 逆張り(リバーサル) | 行き過ぎの反転を狙う | 反発すれば効率的 | タイミングが難しい |

| インジケーター特化 | 指標の数値で判断 | 感情を排除しやすい | 相場の勢いを無視しやすい |

| システムトレード | 条件を機械化し自動で取引 | 感情に左右されない | ロジック構築が難しい |

| ライントレード | 意識されるラインで判断 | 相場心理を読みやすい | ラインを増やしすぎない工夫が必要 |

それぞれの戦略には、適した場面と注意点があります。

次の章で、これらの戦略がどのようにチャート上で使われているのか、具体例を見ていきましょう。

第3章|代表戦略のチャート実例

ここでは、6つの代表的な戦略──

「トレンドフォロー」「ブレイクアウト」「逆張り(リバーサル)」「インジケーター特化」「システムトレード」「ライントレード」──が

実際のチャートでどのように活用されるかを確認していきます。

「どのようなタイミングで仕掛けるのか」「どのような根拠をもとに判断するのか」を具体的に掴みましょう。

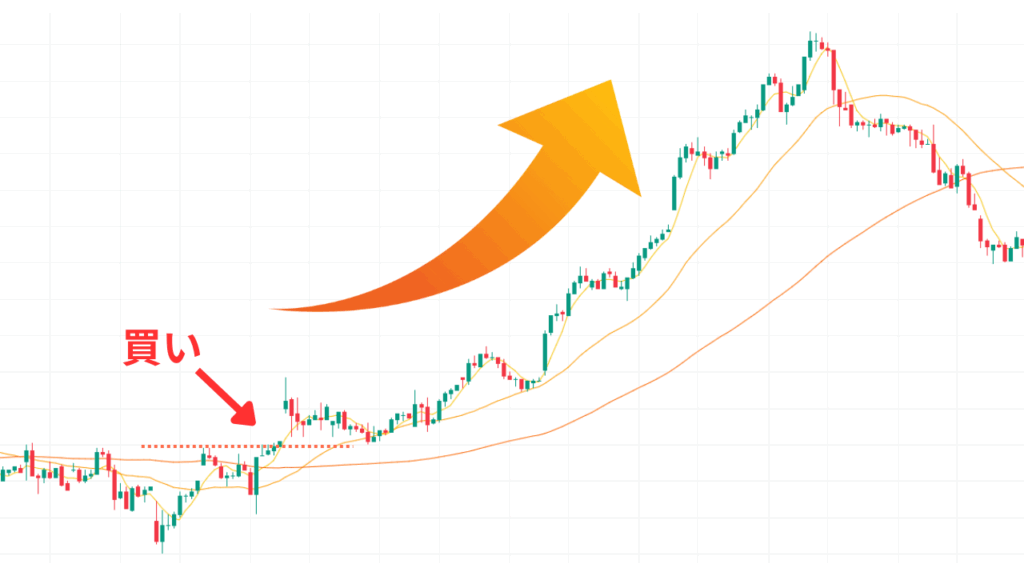

📈 トレンドフォローの実例

✔ タイミング

上昇トレンド中の押し目、または下降トレンド中の戻りを狙う。

🧭 見極めポイント

- 移動平均線の向きが明確(右肩上がり or 下がり)

- 高値・安値が切り上がっている(or 切り下がっている)

- 押し目・戻りが前回のトレンド内で収まっている

💡 解説

上昇トレンド中であれば、価格が一時的に下がったあと再び上昇に転じる場面(=押し目)が狙い目です。

下降トレンドなら、その逆(戻り売り)が該当します。

トレンドの方向性とタイミングが合致したとき、大きな利益につながる可能性があります。

🔓 ブレイクアウトの実例

✔ タイミング

レンジや節目(高値・安値)を明確に突破した瞬間。

🧭 見極めポイント

- 節目ラインの明確な突破(ローソク足の終値で抜けている)

- 突破と同時に出来高が増えている

- 勢いのあるローソク足(長い陽線・陰線)

💡 解説

市場が一定の範囲でもみ合っているとき、そこを一気に抜ける場面ではトレンドの初動となるケースが多いです。

ただし、見せかけの動き(だまし)もあるため、勢いや出来高の裏付けが重要です。

🔄 逆張り(リバーサル)の実例

✔ タイミング

急騰・急落の直後で、相場が過熱して反転する局面。

🧭 見極めポイント

- RSIやストキャスなどのオシレーター系指標が過熱圏(70超・30割れ)にある

- 大陽線・大陰線のあとに反転サイン(ピンバー、包み足など)が出現

- 出来高の急増や乖離率の拡大が確認できる

💡 解説

行き過ぎた相場は、必ずどこかで反動を迎えます。

ただし、その「反転の兆候」が明確でないと逆に踏み上げられる危険もあります。

リスクを取るタイミングの見極めと、素早い損切り判断が求められます。

📊 インジケーター特化の実例

✔ タイミング

RSI・MACD・RCIなど、数値指標が一定のシグナルを出したとき。

🧭 見極めポイント(例:RSIを用いた場合)

- RSIが70を超えたら「売り」、30を下回ったら「買い」検討

- ダイバージェンス(価格とRSIの逆行)が出現している

- 他の指標と重なるポイント(MACDクロスや移動平均との併用)

💡 解説

指標だけを見て機械的に判断するため、初心者でも始めやすい一方、

「なぜ今エントリーするのか」という相場の背景理解を欠くと、

うまく機能しないこともあります。

相場の流れを補完しながら活用するのが理想です。

🤖 システムトレードの例

✔ タイミング

決められた条件を満たしたときに自動で取引される。

🧭 見極めポイント(設計段階での確認項目)

- エントリー条件(例:RSIが30以下、5MAが20MAを上抜けた時など)

- 利確・損切り条件(リスクリワード比の設定)

- バックテストの勝率・ドローダウン

💡 解説

チャート画像で「この時買った」と明示しづらいのがこの戦略の特徴です。

システム(EAや自動売買ツールなど)は、感情を排した取引が可能で、

一貫性のある成績を求めることができます。

ただし、その裏側では緻密な条件設計・検証が求められ、

条件が甘ければ破綻リスクも高まります。

🧭 ライントレードの実例

✔ タイミング

意識されやすい価格帯(サポート・レジスタンス、トレンドライン)に接近・反発する場面。

🧭 見極めポイント

- 過去に何度も反応した価格帯との接近

- トレンドラインと水平線の交差ポイント

- 反発を示すローソク足のサイン(ヒゲ、包み足など)

💡 解説

市場参加者の心理が「この価格帯では動きが変わる」と意識しているポイントに着目し、

そこからの反応(反発・ブレイク)を狙うのがライン戦略です。

機能するラインを引く目と、見極めの精度が成果を分けます。

このように、どの戦略も「狙いどころ」や「判断基準」が異なります。

まずは1つひとつの特徴をしっかりと掴み、

自分の得意なパターンを見つけていきましょう。

第4章|自分に合った戦略の見つけ方

「結局、自分はどれを使えばいいの?」

そう感じる方も多いと思います。

まずは「自分の性格やライフスタイル」に合わせて考えてみましょう。

| 性格・特性 | 向いている戦略 |

|---|---|

| コツコツ型/慎重派 | インジケーター特化、ライントレード |

| 短時間集中型/瞬発力重視 | ブレイクアウト、逆張り(リバーサル) |

| ゆったり構えるのが得意 | トレンドフォロー、システムトレード |

📓 小さく始めて、記録しよう

- まずは1つの戦略に絞って数回試す

- トレードの記録(エントリー理由・結果・反省)をつける

- 自分の「得意パターン」が見えてくる

このプロセスこそが、「自分の型」を育てる第一歩です。

✅ まとめと次のステップ

- 戦略とは、判断を安定させる“土台”

- よく使われる6つの戦略を知り、特徴を理解しよう

- 自分の性格や生活に合ったものから試し、経験を積もう

次の3級では、実際の相場を見ながら、

こうした戦略をどう組み合わせ、シナリオを立てていくかを学んでいきます。

コメント